近日,泊头农信社直销银行平台多盈财富宣布业务退出,官方宣布的退出原因是政策叫停。在平台提供的产品项目中,泊头农信社是多盈财富直销银行投融资平台的合法运营主体,为其注册用户提供融资信息见证及居间撮合等服务。

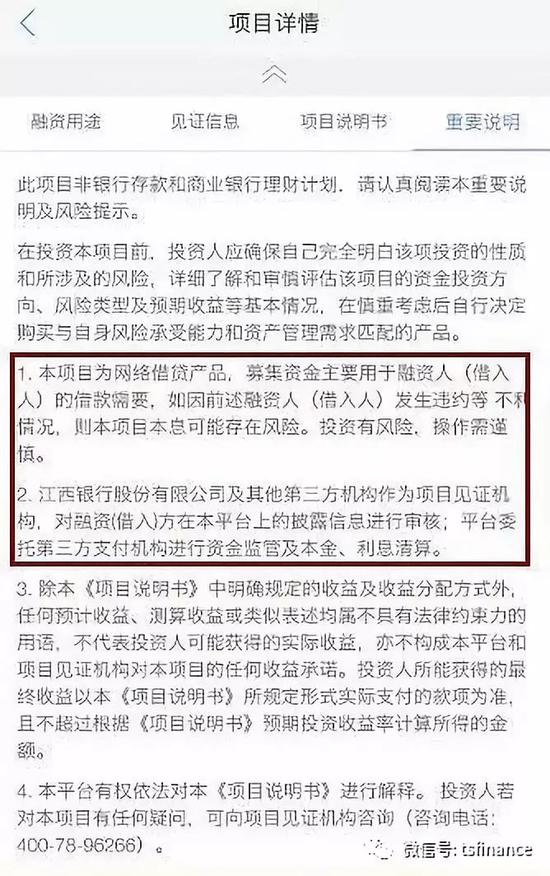

提供项目见证、居间撮合服务的直销银行不止泊头农信社一家。据升妹儿不完全梳理,提供这种“P2P”产品的直销银行还有甘肃银行、宁波银行、江西银行、廊坊银行、晋商银行、齐鲁银行(更多介绍请关注添升金融公众号获取)。以江西银行金e求金项目为例,该项目为网络借贷产品,江西银行及其他第三方机构作为项目见证机构,对融资方在平台上的披露信息进行审核,平台委托第三方支付机构进行资金监管及本金 、利息清算。

然而,深入研究对比直销银行的”P2P”产品,升妹儿发现奇妙之处,首先是产品收益率低得出奇,年化收益率只有5%左右,大幅低于普通网贷平台的收益率,只有后者的一半;其次,直销银行并不承担风险,据披露其仅提供居间服务,不对本金和利息负责,那么如此低的收益率,是如何与市面上众多高息网贷产品竞争的?不仅成功融来大额资金,而且还在多家银行成功复制?

多家直销银行有“P2P”产品

梳理多家直销银行的产品发现,直销银行平台上的“P2P”产品模式基本一致,直销银行方均为项目信息见证的角色。

甘肃银行直销银行APP上有一个名为”陇盈e投”的互联网投资板块,提供预期年化收益率在4.5%到6%之间的投资项目。根据项目说明书所述,这种产品的类型为固定期限互联网金融产品,甘肃银行为项目审核机构和支付清算机构。项目由甘肃银行严格参照自营业务标准进行独立的尽职调查、风险评估、审批准入,但陇盈e投平台运营方和甘肃银行股份有限公司不对融资人归还融资本息提供任何形式担保。

提供类似产品的还有宁波银行、江西银行、廊坊银行、晋商银行、齐鲁银行,不过融资主体不尽相同,既有企业也有个人。例如宁波银行直销银行的直投专区有个人借贷项目,以其中一个融资金额为10万元,年化收益率为5.1%的项目为例,借款人融资用途为装修,宁波银行为项目见证机构,银行见证的内容包括身份证审核、工作认证、收入认证、人行征信记录。

不同银行的见证信息内容也有差异。例如“廊有财”是廊坊银行直销银行推出的中短期借贷产品,为企业客户提供中短期借款,其审核记录包括营业执照、组织机构代码、融资方财务报表等8项内容。晋商银行在其直销银行“安鑫富”项目中的见证信息则包括营业执照、税务登记证、征信报告、公司章程等7项内容。

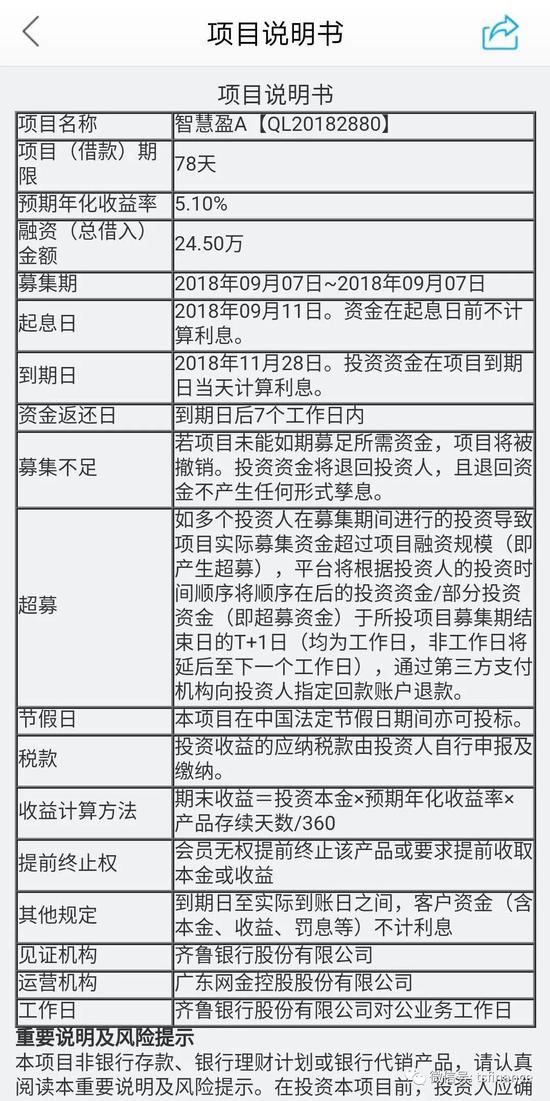

在齐鲁银行直销银行“智慧盈”项目中,齐鲁银行为项目见证机构,广东网金控股股份有限公司(以下简称广东网金)为项目运营机构。记者在广东网金官网页面发现,其合作的银行不止有齐鲁银行“智慧盈”,还有浦发银行“靠谱e投”,江西银行“金e融”、西宁农商银行“羚动易融”,四川天府银行“e票通”等24家银行平台。按照广东网金的产品描述,与银行合作的这类业务为互联网交易型银行平台,是以银行作为信息中介,利用互联网平台和技术向金融给消费者提供投资、融资和支付结算等金融交易服务。

齐鲁银行直销银行项目说明书

齐鲁银行直销银行项目说明书直销银行“P2P”的低收益VS高风险

对比普通网贷,直销银行的“P2P”显得与众不同。

从流动性来看,大部分网贷机构产品支持通过以债权转让方式提前退出,但是大部分直销银行的“P2P”产品不支持提前退出,仅有部分直销银行的“P2P”产品也能够进行转让,例如甘肃银行直销银行、宁波银行直销银行、晋商银行直销银行支持转让。江西银行直销银行的相关产品则可以提前到期,项目允许融资人提前还款,提前还款后投资人可提前获得本息。由此看来,流动性指标上,普通网贷平台更占优势。

从收益性来说,根据网贷之家的数据,今年以来,网贷行业的综合收益率在9%~10%。而多数直销银行“P2P”产品的预期收益率在5%左右。以甘肃银行陇盈e投【20180234】项目为例,其项目规模为1000万元,融资企业为有色金属采选矿业有限公司,营业收入为主要还款来源,公司名下土地及地上建筑物提供最高额抵押,第三方公司提供连带责任保证,并提供实际控制人及其财产共有人个人连带责任保证。该项目起投金额为1000元,期限259天,预期年化收益5.45%。在江西银行直销银行“金e求金”板块下,项目预期年化收益最高为5.5%,项目融资规模最高达1200万。高收益往往意味着更高风险。显而易见,收益性指标上,普通网贷平台更占优势。

甘肃银行直销银行项目说明书

甘肃银行直销银行项目说明书从风险性来看,两者都是点对点的网贷产品,那么风险谁来承担?提供“P2P”产品的直销银行均表示,直销银行作为见证机构,不对融资本息提供任何形式的担保。对于一般网贷机构来说,引入第三方担保等方式对出借人进行保障是监管鼓励的方向。所以,风险性指标上,两者没有本质的不同,但会根据具体项目的第三方担保或保险措施而不同。

注意到,有些直销银行“P2P”产品也提供第三方担保或者保险。例如江西银行直销银行“金e求金”项目,项目说明书显示,项目由第三方公司担保本金及收益,当发生风险时,由第三方公司承担担保责任,担保方于项目逾期之日起80日内偿付本金和收益。而宁波银行直销银行“直投专区”的产品发生逾期时,由项目承保机构先行赔付,7个工作日内返还本金收益,项目承保机构为人保财产保险股份有限公司。

江西银行直销银行重要说明

江西银行直销银行重要说明在风险雷同的情况下,直销银行的收益要低很多,那么这样的产品是如何卖出去的?风险与收益的悖论该如何解释?直销银行是否利用了银行信用来为“P2P”产品背书?

中国人民大学重阳金融研究院高级研究员董希淼向升妹儿表示,“我感觉泊头农信社基本上是把直销银行外包出去,相当于把银行的信用给P2P公司,是一种信用错配,现在出问题了,会严重影响银行业的信用和形象。银行类似这样的业务是不能外包出去的,有一些银行提供类P2P的产品,这些产品要严格把关,要提高准入门槛,不能让这些产品损害银行的信用。”

模式合规之辨

泊头农信社称因政策叫停原因退出直销银行业务,那么直销银行平台开展居间撮合业务,银行提供信息见证,这种业务模式是否合规?

“按照互联网金融整顿的要求做,合规应该不是大问题,关键是融资人的信用风险。”一位股份行直销银行人士向升妹儿表示。也有城商行直销银行人士表示,“没有合规一说,因为现在没有规定,在P2P管理暂行办法里,关于银行P2P是要另行制定。”

注意到,2016年8月24日发布的《网络借贷信息中介机构业务活动管理暂行办法》第四十二条规定,银行业金融机构及国务院银行业监督管理机构批准设立的其他金融机构和省级人民政府批准设立的融资担保公司、小额贷款公司等投资设立具有独立法人资格的网络借贷信息中介机构,设立办法另行制定。

目前,大多数直销银行并不具备独立法人资格,且居间撮合业务只是直销银行的业务之一,大部分直销银行平台还代销银行理财、基金等产品。这样看来,直销银行平台提供“P2P”产品,并非是设立具有独立法人资格的网络借贷中介机构(更多介绍请关注添升金融公众号获取)。

苏宁金融研究院互联网金融中心主任薛洪言向升妹儿指出,从业务范围上看,银行牌照的业务空间远远大于P2P,银行既可以吸收存款、发行理财产品,也可以发放贷款,可以合法地构建资金池,也不受单户贷款余额等条款限制,所以,要实现同样的业务效果,银行的灵活性远远强于P2P,也是这个原因,在P2P火爆发展的阶段,直接涉足P2P业务的银行并不多。

“对于已经涉足P2P业务的银行而言,由于可以在银行自身的业务范围内实现P2P的功能,所以也不需要额外的政策许可,不存在产品模式的合规之说。不过在实践中,很多银行的P2P平台,都是打着直销银行的幌子,背后由第三方平台具体负责运营,运营主体缺乏P2P业务资质,存在一定的合规瑕疵,这可能是相关平台被政策叫停的重要原因。”薛洪言进一步指出。