6日讯,周一商品多数上涨,黑色系大涨,化工品也走强,截止下午收盘,铁矿石暴涨6.12%,锰硅、焦炭、焦煤、橡胶、热卷涨逾3%,螺纹钢、焦煤、甲醇、沪镍、PTA、丙烯、动力煤涨逾2%。

中钢协:后期铁矿石价格将呈小幅波动走势

10月份,受环保限产等政策措施影响,全国粗钢产量有所下降,铁矿石市场供大于求矛盾更加突出,价格继续呈环比下降走势。后期,受钢厂限产以及铁矿石港口库存高企影响,价格将呈小幅波动走势。

一、中国铁矿石价格指数继续下降

据钢铁协会监测,10月末,中国铁矿石价格指数(CIOPI)为215.70点,较上月末下降10.60点,降幅为4.68%,降幅环比收窄12.79个百分点。其中:国产铁矿石价格指数为216.92点,较上月末下降11.89点,降幅为5.20%,降幅环比收窄0.03个百分点;进口铁矿石价格指数为215.51点,较上月末下降10.41点,降幅为4.61%,降幅环比收窄14.47个百分点。

从全月情况看,中国铁矿石价格指数(CIOPI)整体水平低于上月。10月综合指数平均值为221.26点,较上月均值下降33.05点,降幅为13.00%,环比扩大7.37个百分点。其中:国产铁矿石价格指数平均值为218.79点,环比下降18.69点,降幅为7.87%,环比由升转降;进口铁矿石价格指数平均值为221.57点,较上月下降35.10点,降幅为13.68%,环比扩大7.21个百分点。

二、进口矿价格降幅略低于国产矿

10月末,国产铁精矿含税价格为558.17元/吨,环比下降30.59元/吨,降幅为5.20%;进口粉矿到岸价格为58.21美元/吨,环比下降2.81美元/吨,降幅为4.61%;进口矿价格降幅比国产矿低0.59个百分点。(见下图)

从全月情况看,国产铁精矿全月平均含税价格为562.98元/吨,比上月下降48.10元/吨,降幅为7.87%。其中:10月9日至30日,由587.21元/吨一路下跌至556.51元/吨;10月30日至31日,由556.51元/吨小幅上升至558.17元/吨。

进口粉矿全月平均到岸价格为59.85美元/吨,比上月下降9.48美元/吨,降幅为13.67%。其中:10月9日至12日,由60.51美元/吨下跌至58.34美元/吨;10月12日至16日,由58.34美元/吨反弹至60.94美元/吨;10月16日至19日,由60.94美元/吨下跌至59.25美元/吨;10月19日至25日,由59.25美元/吨反弹至61.09美元/吨;10月25日至31日,由61.09美元/吨下跌至58.21美元/吨。

三、后期铁矿石价格走势分析

四季度进入钢材消费淡季,同时受采暖季环保限产措施影响,铁矿石市场预期下降,后期铁矿石市场仍将呈供大于求态势,价格将继续呈小幅波动走势。

1、钢铁产量下降,铁矿石需求强度减弱

受需求减弱和采暖季的环保限产措施影响,钢铁产量继续减少。据钢铁协会旬报统计,10月中上旬,会员钢铁企业累计日产粗钢183.59万吨,估算全国日产粗钢231.78万吨,比9月份下降3.19%。随着钢铁产量的减少,后期铁矿石需求强度也会有所减弱。

2、铁矿石港存高位反弹,供大于求矛盾更加突出

10月末,全国进口铁矿石港口库存量为1.36亿吨,环比上升237万吨,升幅1.77%;1-9月份,全国生铁累计增量仅为1697万吨,而同期进口铁矿石增量为5430万吨,远超生铁增产需求,后期铁矿石市场供大于求矛盾更加突出。

从库存结构看,全国主要港口铁矿石库存中,巴西矿、澳矿和印度矿均环比增长,其中巴西矿增幅较大。从占比情况看,澳矿占比为52.59%,环比下降0.18个百分点;巴西占比为25.39%,环比提高0.88个百分点,印度矿占比为1.73%,环比提高0.04个百分点。

3、钢企效益虽有好转,但降本增效压力较大

据钢铁协会统计,1-9月份,会员钢铁企业累计实现利润1138亿元,同比增长3.68倍,虽然盈利水平大幅增长,但平均销售利润率只有4.18%。同时,在四季度需求减弱的情况下,钢材价格面临下行压力,钢铁企业降本增效任务仍然艰巨。后期铁矿石价格缺乏大幅回升的环境,将呈小幅波动走势。

利空充分释放焦煤企稳走强

1070附近支撑明显

11月钢材需求进入季节性淡季,预计环保对终端影响较大,钢材终端需求预期仍偏悲观。自9月底焦炭调价开始,目前焦炭价格累计降幅已达500—550元/吨,轧钢利润反而有所回升,目前维持在900—1000元/吨高位,钢厂生产积极性依旧不减。

限产影响显现

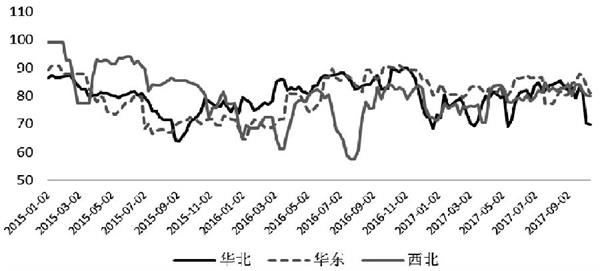

武安、长治、安阳等地钢厂从10月1日开始限产,唐山钢铁企业错峰生产启动时间由2017年11月15日提前至2017年10月12日。河北地区钢厂限产执行严格,全国高炉产能利用率已降至81.87%,较9月底下降2%左右,钢厂提前限产对焦炭需求影响逐步显现,焦炭需求有进一步下行趋势。

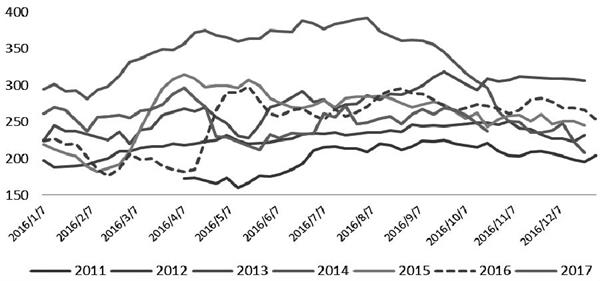

10月焦企开始限产后,全国独立焦化厂产能利用率由82%降至75%左右,焦炭产量减少,但是由于独立焦化厂多为民企且焦化利润可观,山西地区焦企环保限产执行力度不及预期,焦化产能利用率经过一轮下跌后逐渐趋稳,焦炭供给偏宽松。当前钢厂经过7轮下调焦炭采购价,焦化利润已大大压缩,后期将进一步压缩焦化厂利润,以此推动焦化厂主动限产、检修,且焦煤现货承压,焦炭成本支撑有下行空间。

从库存数据来看,钢厂对焦炭采购积极性仍偏弱,处于主动去库存状态。受焦企限产执行不严、钢厂采购偏弱两大因素驱动,焦企库存累积,现货仍承压。

煤企库存累积

山西焦企环保限产执行力度虽不及钢厂,但对焦煤需求产生压力。山西地区焦煤供给有所收紧,但煤企焦煤库存积累幅度依然很高,反映焦化厂在连续下调焦炭采购价后对焦煤采购积极性下降明显。煤企焦煤近两周库存积累明显,十九大结束后山西停产煤矿陆续复产,煤企库存大概率继续累积,焦煤现货压力显现。

由于钢厂提前限产,焦煤库存稳步增加,导致价格自高位回落时,出现了踩踏式下跌。虽然供应充裕,市场走势依然偏弱,但前期大幅的下跌已经消化了累库存带来的利空压力。整个黑色产业链,空头情绪得到了充分释放。

图为高炉产能利用率(%)

图为焦炉产能利用率(分地区)

图为港口焦炭库存

技术上看,焦煤出现超卖迹象,图形上形成了双底走势,面临阶段反弹需求。但是,由于整体供应面宽松,限制反弹空间。后市来看,1070附近支撑较强,焦煤呈现区间反弹走势,反弹目标在1220—1250一线。从风险收益比来看,焦煤具有波段做多机会。

中金公司:期镍领涨有色金属创近两年半来新高

中金公司11月6日发布的研报认为,上周LME有色金属整体上涨,其中期镍表现最为亮眼,周内最高达到12725美元/吨,创近两年半来新高,周度上涨1255美元/吨。硫酸镍是锂电池的核心材料,因市场整体看好未来电动汽车产业用镍的需求前景,乐观预期有效推动了镍价的大幅上涨。受北方环保限产的影响,山东临沂、辽宁、内蒙古主要生产企业的镍铁产量一定程度上受到抑制,未来国内镍铁企业开工率可能继续下滑。